L’immobilier va baisser… Tant mieux ?

La hausse des taux d’intérêts va provoquer une baisse importante des prix immobiliers – le calcul économique suggère une baisse de l’ordre de 20 % à environnement de taux constant. Cette baisse est une bonne nouvelle du point de vue des inégalités patrimoniales et intergénérationnelles. Et il vaut mieux qu’elle soit rapide pour que les nouveaux accédants n’en paient pas le prix. Les propriétaires immobiliers tenteront toutefois de ralentir la baisse des rendements et des valeurs en exigeant des mesures de soutien fiscales et budgétaires. Nous ne pensons pas qu’elles soient justifiées. En revanche, des mesures transitoires devront être prises pour éviter un « krach » de la construction neuve. Et surtout, la baisse des prix, ne doit pas mettre au second plan les politiques structurelles en faveur de la construction neuve et de la transition énergétique.

Introduction

Au carrefour de l’économie et du social, de la finance et du politique, le logement constitue la décision de dépense ou d’investissement la plus importante de chaque ménage, et l’immobilier est donc naturellement une préoccupation essentielle des Français.

Ils sont 58 % environ à être propriétaires de leur résidence principale (plus qu’en Europe du Nord et moins qu’en Europe de l’Est et du Sud), dont un tiers n’a pas fini de rembourser son emprunt. L’immobilier représente de très loin le principal motif d’épargne et la principale composante du patrimoine des ménages (62 %), en particulier au sein des « classes moyennes » qui possèdent peu d’actifs financiers et professionnels. L’immobilier, bien plus que les marchés financiers, est donc ce qui détermine le sentiment d’« aisance financière », ou de confiance, des ménages propriétaires.

Les locataires, eux, représentent près 40 % des Français : 17 % dans le parc social et 23 % dans le parc locatif privé. La proportion de locataires est d’autant plus forte que les ménages sont modestes (on ne compte que 35 % de propriétaires occupants dans le premier quartile de revenus) et jeunes (16 % de propriétaires chez les moins de 30 ans). Contrairement à une croyance bien établie, la France est, après l’Allemagne et la Suisse, l’un des pays européens où le taux de propriétaires est le plus faible.

Le bon fonctionnement du marché du logement nécessite donc à la fois un marché profond et liquide de la vente, qui permette aux nouveaux accédants de trouver des actifs disponibles au bon prix et de les financer, et l’existence d’un parc résidentiel locatif étendu, accessible et de qualité, qui est financé, entretenu et exploité par des propriétaires investisseurs, qu’il s’agisse de particuliers ou d’investisseurs institutionnels, publics ou privés.

Or, la remontée récente des taux d’intérêt crée des conditions économiques nouvelles qui vont modifier assez profondément l’équilibre du marché, affecter les intérêts des différentes parties en présence, et susciter des demandes politiques qui ne seront pas forcément du côté de l’efficacité économique, ni de la justice sociale. Car la remontée des taux va faire baisser, comme on va le voir, la valeur des rentes – de toutes les rentes, et donc aussi de la rente immobilière. Nous pensons que cela est bienvenu, car cela permettra un certain rééquilibrage entre générations, et entre propriétaires et locataires ou accédants. À plusieurs conditions néanmoins :

- qu’on laisse l’ajustement des valeurs fonctionner, le plus rapidement possible, de manière à ce que cette baisse compense au minimum le renchérissement du coût du crédit auquel les ménages primo-accédants feront majoritairement face ;

- qu’on ne mette pas en place des mesures financées par tous pour amortir la baisse de valeur subie par les perdants (qui dans le cas d’espèce sont plutôt les ménages les plus favorisés et des entreprises) ;

- qu’on évite le risque de blocage complet de la production de logements neufs et qu’on s’attache au contraire à corriger les défauts structurels qui maintiennent en deçà des besoins la production et la rénovation de logements.

1. Que s’est-il passé au cours des 30 dernières années ?

Une analyse exacte, au-delà des ressentis, de l’évolution de long terme des loyers et des prix est nécessaire pour comprendre le point de retournement où nous nous trouvons.

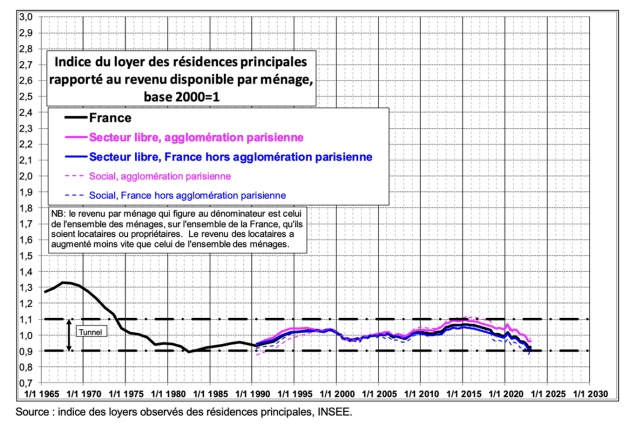

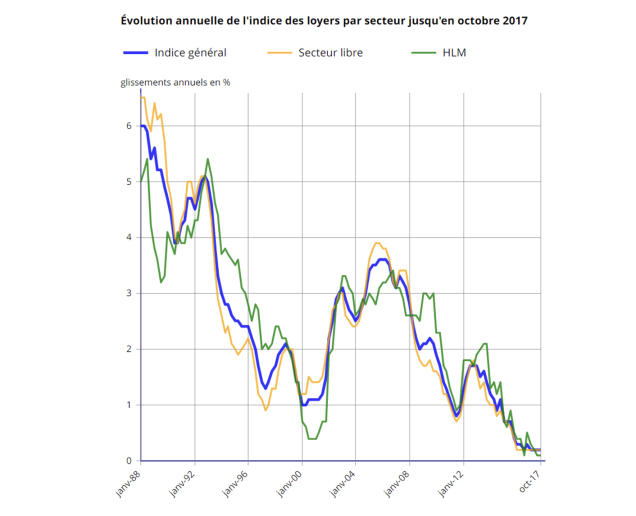

Depuis la fin des années 1970, les loyers payés par les locataires, qui entrent pour environ 6 % dans l’indice des prix de l’Insee, ont augmenté à un rythme proche de celui du revenu des ménages, soit un peu plus vite que l’inflation.

Pourtant, ce n’est pas exactement le « ressenti » de nos concitoyens, et il y a de bonnes raisons à cela : si l’indice des loyers de l’Insee a évolué comme le revenu moyen de l’ensemble des ménages, le loyer moyen des locataires a doublé par rapport à leur revenu, du fait notamment de la paupérisation des locataires par rapport au reste de la population et de la « neutralisation » d’une partie de la hausse des loyers par l’Insee pour tenir compte de l’amélioration de la qualité des logement. A cela s’ajoutent des effets de dispersion bien connus : la règlementation a plutôt tendance à protéger les locataires en place et fait donc subir l’essentiel de la hausse aux nouveaux baux ; la progression est plus rapide dans les zones tendues, comme l’Ile de France et la région parisienne, où l’offre de logements n’a pas suivi la concentration croissante des activités.

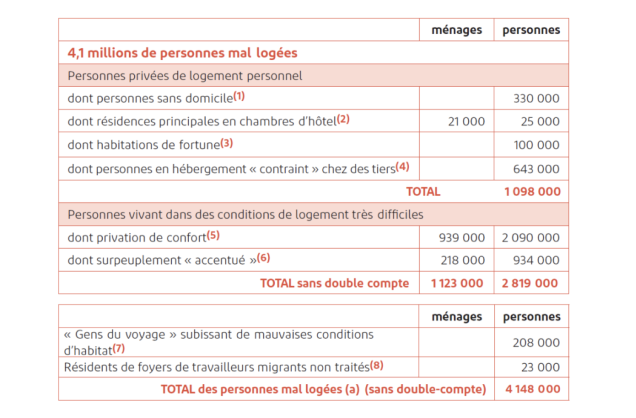

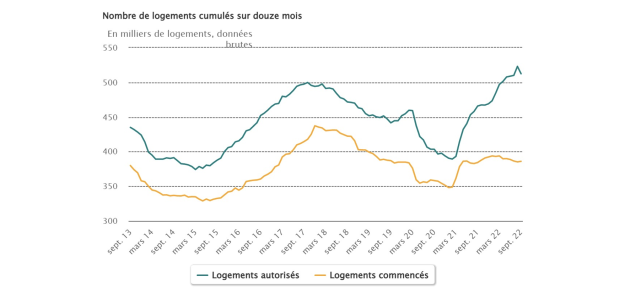

Ainsi, l’augmentation en apparence raisonnable des loyers ne signifie pas qu’il n’y a pas de « crise du logement », mais seulement que la crise du logement est au moins aussi grave qu’il y a trente ans. On estime qu’il faudrait produire entre 400 000 et 500 000 logements par an pour couvrir les besoins liés à la croissance de la population[1], répondre au mouvement de décohabitation des ménages et à leur concentration sur les zones bénéficiant de la métropolisation, et résorber le mal logement ainsi que l’obsolescence d’une partie du parc (obsolescence programmée en partie par la réglementation, notamment sur les passoires thermiques progressivement interdites à la location).

Quels besoins annuels de nouveaux logements d’ici 2030 ? Le besoin en nouveaux logements sur le marché (soit des logements neufs, soit des logements rénovés qui étaient sortis du parc et y reviennent) est déterminé par trois facteurs principaux : 1) la population générale, qui va passer de 65,8 millions d’habitants en 2022 à 68,6 millions en 2030 (source Ined) ; 2) le nombre d’habitants par logement, qui continue structurellement de décroître du fait du vieillissement de la population et de l’évolution des schémas familiaux[2] (la taille moyenne des ménages était de 2,19 occupants par résidence principale en 2019 et devrait tangenter 2,1 occupants par logement en 2030 si le trend historique se poursuit) ; 3) le taux de résidences principales qui était de 82% sur le parc français et qui devrait perdre encore 1% d’ici 2030 si la tendance se poursuit. La France comptait 37,6 millions de logements en 2022 et aurait donc besoin d’en avoir 40,3 millions en 2030 sur la base des chiffres qui viennent d’être présentés. Il faudrait dès lors en produire 385 000 par an pendant les 7 prochaines années, si l’on n’assigne pas d’autre objectif à la politique du logement que de ne pas laisser se dégrader l’accès à l’habitat. C’est le chiffre auquel arrivent globalement les administrations en charge du logement. Si l’on souhaite toutefois résorber graduellement le problème du mal-logement, il faut faire un peu plus qu’absorber les nouveaux entrants. Le rapport 2023 de la Fondation Abbé-Pierre, qui fait autorité en la matière, estime que sur les 4,1 millions de personnes mal logées en France, au moins 2 millions auraient besoin d’un logement supplémentaire (1,098 million qui n’ont pas de logement du tout, et 934.000 qui sont dans des logements gravement surpeuplés) – les autres 2,1 millions ayant pour problème principal le besoin de rénovation lourde de leur logement actuel. Si la France veut se donner pour objectif de résorber de 5% par an cette catégorie de population de 2 millions de très mal logés, il faudrait donc ajouter 100.000 lots à la production annuelle de logements neuf, soit 485.000 au total. Si on y ajoute une proportion raisonnable de résidences secondaires et le remplacement de lots démolis ou sortant du parc, pour une raison ou pour une autre – sans même parler des interdictions de louer des passoires thermiques au titre de la loi Climat et résilience –, on retrouve assez facilement l’objectif des 500.000 lots par an que proposent les analyses plus volontaristes. |

(Source : Ministère du logement)

Or depuis 10 ans, nous évoluons en moyenne bien en-deçà de ce seuil, avec un double phénomène observable :

- La délivrance des permis de construire (« logements autorisés ») est particulièrement cyclique et « collée » aux échéances électorales : les élections municipales de 2014 et 2020 ont donné lieu – comme toutes les précédentes – à un fort ralentissement des permis de construire dans les 18 mois précédents (« maire bâtisseur, maire battu ! »). Ces coups de frein « plombent » assez fortement la production moyenne de logements sur le long terme…

- L’année 2022 a été atypique : alors que le nombre de logements autorisés a redécollé (essentiellement sous l’effet technique d’un rattrapage post-covid et d’un changement de réglementation au 1er janvier 2023), le nombre de mises en construction effectives (« logements commencés ») est, lui, demeuré en berne. Il s’agit essentiellement d’opérations de construction ne trouvant plus d’équilibre économique – nous y reviendrons – du fait de la hausse des taux d’intérêts. Cette absence de reprise du marché du logement entre deux échéances municipales aggrave donc conjoncturellement un déficit d’offre déjà bien installé.

Cette insuffisance de production est en grande partie à l’origine de la progression des loyers dans les zones « tendues », qui sont les zones récipiendaires des grands mouvements de population et d’emplois (grandes métropoles et littoral) des dernières décennies.

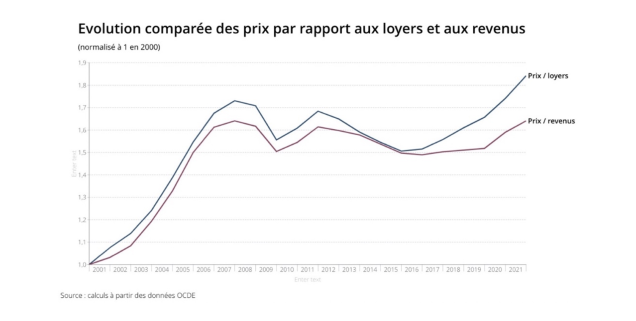

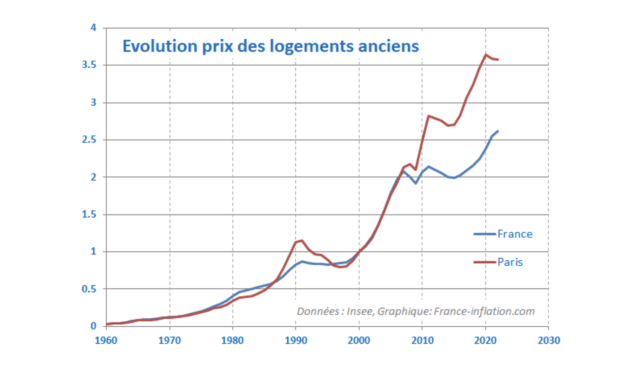

Si les loyers restent ancrés dans les tendances de l’« économie réelle », les valeurs des transactions immobilières s’en sont, elles, totalement écartées, avec une progression de la richesse « théorique » des propriétaires sans aucun rapport ni avec l’inflation, ni avec la croissance du produit national ou les revenus des particuliers.

Sur 30 ans, les prix de l’immobilier ont été multipliés par plus de 3 sur la France et près de 3,5 à Paris.

Il en a résulté une inégalité croissante dans l’accès à la propriété, qui a nourri le sentiment de déclassement : le taux de propriétaires parmi les jeunes ménages modestes a été divisé par deux en l’espace de seulement 40 ans.

L’explication de cette capacité des valeurs à progresser plus vite que leurs rendements se trouve dans la baisse continue des taux d’intérêt depuis 30 ans. Les coûts de financement des États sont ainsi passés de 9 à 0 % sur 30 ans (entre 1990 et 2020), pour des niveaux d’inflation passés de 4 à 1 % environ sur la même période.

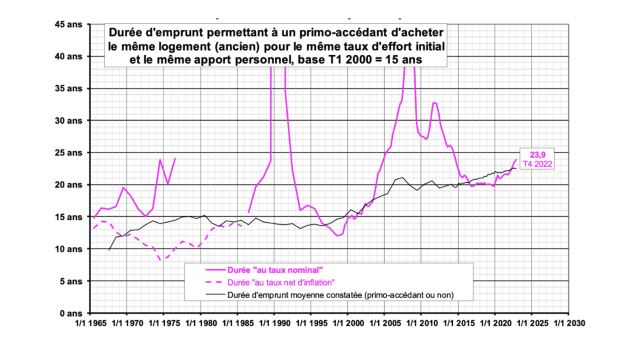

La relation absolument directe entre le niveau des taux d’intérêt et les valeurs immobilières est souvent décrite, mais de façon en général assez partielle. On relève le plus souvent que la baisse des taux d’intérêt réduit les charges des accédants à la propriété et leur permet donc d’acheter plus cher à « taux d’effort » constant sur la durée du prêt – surtout quand cela s’accompagne d’un allongement de la durée des prêts. L’augmentation des prix répond ainsi à la hausse de la demande.

Comme l’a montré l’économiste Jacques Friggit, les primo-accédants peuvent aujourd’hui acquérir le même logement qu’en 2000 malgré la hausse des prix, à condition d’augmenter leur durée d’emprunt de 15 à 24 ans, ce qui est très proche de l’évolution réellement observée.

Source : Jacques Friggit, « Le prix de l’immobilier d’habitation sur le long terme », mars 2023.

Mais ce raisonnement entièrement axé sur l’accession, outre qu’il oublie que l’industrie financière pourrait avoir tiré les leçons des effets du surendettement immobilier dans les années 2000, ne tient pas assez compte d’une donnée beaucoup plus large : c’est la valeur de tous les investissements, et en particulier de tous les investissements de rente, à faible risque, qui est une stricte fonction inverse des taux d’intérêt.

On le sait bien pour une obligation d’Etat, supposée sans risque ; si un Etat émet une obligation à 10 ans au taux de 3 %, et qu’ensuite les taux baissent à 1 %, la valeur de l’obligation qui continue de rapporter 3 % va monter jusqu’à ce que son rendement égalise, pour celui qui l’achète sur le marché secondaire, 1 %. Cela se fait de façon quasi instantanée sur les marchés, par le jeu des arbitrages. Il en va de même en sens inverse : si les taux remontent de 1 à 3 %, la valeur sur le marché secondaire des obligations qui ne rapportent que 1 % va baisser jusqu’à ce qu’elle rapporte à son acquéreur, sur sa durée restante, autant que les 3 % qu’il pourrait sinon trouver ailleurs.

Par son profil financier, un actif immobilier n’est pas très différent d’une obligation de long terme, à quelques caractéristiques près. Il « rapporte » (ou économise, pour le propriétaire occupant) un loyer, qui au lieu d’être fixe comme un intérêt est en général indexé sur l’inflation. Il comporte des risques qui justifient une prime, notamment par rapport au rendement des obligations d’Etat : moindre liquidité, risque de vacance, risque de non-paiement des loyers, risque de règlementation défavorable, risque de devoir faire des réparations plus ou moins tôt que prévu, et enfin risque – ou espoir – que in fine le prix de revente ait évolué pendant la durée de détention moins ou plus rapidement que l’inflation, en fonction de la rareté, des mouvements démographiques, et des mouvements de taux d’intérêt qui détermineront le prix pour la période suivante – car un actif immobilier a une durée de vie indéterminée. L’investisseur immobilier, aussi bien que le propriétaire occupant, va donc attendre d’un investissement immobilier une « prime de risque », qui peut se matérialiser soit par un rendement courant supérieur aux obligations d’Etat, soit par une plus-value attendue en fin de détention.

Ce développement est généralisable à tous les actifs : la valeur financière d’un actif est la somme de tout ce qu’on espère qu’il rapportera dans l’avenir, corrigée (on dit en finance « actualisée ») du prix du temps – le taux d’intérêt – et d’une prime de risque propre au niveau de risque de chaque actif. Ce qui n’est que la traduction mathématique du fait que « un Tiens ! aujourd’hui vaut mieux que deux Tu l’auras ! demain » : entre aujourd’hui et demain, il y a le prix du temps ; entre sûrement et peut-être, le prix du risque.

En termes plus technique, la valeur d’un actif est égale à la valeur de ses revenus futurs anticipés, actualisés au coût du capital, qui est la somme du taux d’intérêt et d’une prime de risque.

Pour les actifs dont le risque est élevé, comme les actions, le marché exige une prime importante, qui évolue historiquement entre 5 et 8 % au-dessus des taux d’intérêt selon le degré d’incertitude et d’aversion au risque ; la prime est variable selon le niveau de risque de chaque entreprise, payable pour partie en dividendes et pour partie en plus-values escomptées. Ainsi, les variations de la prime de risque peuvent parfois « amortir », pendant une certaine période, les mouvements de taux – ce qui est le cas aujourd’hui. Mais pour les actifs dont le risque est modéré, comme les obligations d’entreprises reconnues et solvables, ou l’immobilier, le lien est beaucoup plus direct entre les taux d’intérêt à long terme et la valeur intrinsèque des actifs. Quand les premiers baissent, les valeurs montent, mécaniquement. Et réciproquement.

Mais les taux d’intérêt n’ont fait que baisser depuis 40 ans. Et voilà que pour la première fois depuis une génération, ils remontent fortement, rapidement et sans doute durablement. Le taux de l’OAT à dix ans, représentatif du prix du temps « sans risque », n’avait fait que baisser, au point de devenir négatif au début des années 2020. Or, la remontée depuis quelques mois est spectaculaire.

Il y a bien sûr un débat sur la question de savoir si ce mouvement va durer, se prolonger ou se stabiliser. Cela dépendra de la conjoncture économique et de l’équilibre entre l’épargne et les besoins d’investissement, qui sont accrus par les déficits budgétaires et les besoins de financement de la transition climatique (énergétique, en particulier). Gardons néanmoins à l’esprit qu’un retour durable du taux sans risque à 3 % constituerait une « normalisation » très raisonnable : avec une inflation de 2 %, cela représenterait une rémunération réelle de 1 %, soit 1,5 point en-dessous de la moyenne observée dans les économies avancées depuis 1870.

Même modérée, cette hausse aura nécessairement des conséquences sur les prix des actifs, dont l’augmentation des dernières années a été tirée moins par la hausse de leurs rendements que par la baisse des taux de capitalisation – en particulier pour l’immobilier.

2. Une baisse prévisible des prix de l’immobilier

Les investisseurs immobiliers, notamment « locatifs », se plaignent d’être confrontés à une dégradation récente de l’« attractivité » des placements immobiliers, c’est-à-dire une baisse du rendement courant des loyers, en proportion du prix d’achat, par rapport à d’autres formes de placement, comme par exemple les obligations.

Ils ont raison. Mais cette situation peut se régler de trois manières :

- en augmentant les loyers, plus vite que l’inflation – ce qui n’est ni très réaliste compte tenu des taux d’efforts actuels, ni très souhaitable en termes de justice sociale ;

- en leur consentant des avantages fiscaux pour compenser la baisse des taux de rendement, ce qui revient à faire financer par toute la collectivité le maintien de la rémunération des propriétaires ;

- en laissant les prix d’achat baisser suffisamment pour que le rendement s’ajuste à la hausse et redevienne compétitif par rapport à d’autres placements.

Cette dernière solution, de marché, nous parait la plus favorable du point de vue de l’optimum économique, aussi bien que du point de vue de la justice sociale – même si elle emporte des conséquences qui doivent être gérées avec précaution.

Encadré : Le compte d’exploitation d’un investisseur immobilier locatif Considérons le rendement d’un investissement locatif non meublé, cas le plus général en France. La rentabilité locative brute hors charges (loyers/prix d’achat) en France métropolitaine est, en moyenne, légèrement inférieure à 6 % (chiffre MeilleursAgents) et autour de 4 % dans les zones tendues où le besoin de logement est le plus fort – moins encore dans Paris. De cette rentabilité locative brute, il convient de déduire les taxes foncières et les charges non répercutables sur le locataire (entretien courant, assurances…), la somme des deux représentant environ 15 à 20 % des loyers dans un cas typique, les frais de gestion (5 à 7 % des loyers pour un particulier, un peu moins pour un institutionnel), les vacances (3 mois tous les 6 ans, environ 5 % des loyers) et les impayés contre lesquels on peut s’assurer pour environ 2 % des loyers. Une fois tout cela payé, il reste à « provisionner » les grosses réparations selon des modalités variables : un particulier réengagera une fois tous les 10 ou 15 ans une rénovation complète, et l’imputera fiscalement sur ses loyers ultérieurs, un institutionnel provisionnera cette charge sur son compte d’exploitation ; la charge de cette rénovation étant fonction du nombre de m2 plutôt que de leur prix, elle sera plus lourde, en proportion des loyers de long terme, là où les loyers et les prix sont plus faibles, ce qui tend à faire converger les rendements nets ; en prenant un ordre de grandeur de 500 €/m2 tous les 10 ans, soit 40 €/m2 par an, on trouve une charge d’environ 4 mois de loyer par an là où les loyers sont les plus bas et 2,5 mois là où ils sont plus élevés (zones tendues hors Paris). L’impact de chacune de ces charges peut s’évaluer ainsi :

On note l’importance, dans ce compte d’exploitation, de l’anticipation des travaux « lourds » qu’il convient de faire périodiquement pour maintenir le bien aux standards d’habitation, qui eux-mêmes évoluent. Ce sont des évaluations moyennes pour un bien conforme et en bon état. Mais la loi « Climat et résilience » vient contraindre la location de plus de 4 millions de « passoires thermiques » dont le DPE est insuffisant (E ou inférieur, en commençant par les plus énergivores dès 2023). Une part importante des propriétaires bailleurs est donc exposée à la réalisation de travaux de rénovation énergétique souvent équivalents à plusieurs années de loyer et dont le coût les expose donc à un rendement négatif à moyen terme. Ce rendement autour de 2% d’un bien « conforme », avant impôts, est celui qui se compare au rendement courant des autres placements alternatifs : livrets A, assurance vie, dividendes. Il est très difficile de comparer le rendement net après impôts : le particulier sera imposé à l’impôt sur le revenu sous réserve de la déduction des frais d’emprunts, des déficits antérieurs constitués les années de travaux ou de rénovation et même d’un amortissement de la valeur de son bien dans certains régimes fiscaux ; sa plus-value sera taxée à des taux plus bas que le prélèvement forfaitaire unique s’il garde le bien longtemps ; l’institutionnel, lui, pourra déduire les amortissements en anticipation des travaux futurs, mais sa plus-value sera taxée au taux normal de l’IS. |

L’immobilier rapporte donc, en rendement net courant, environ 2 % avant impôts, ce qui peut paraître insuffisant pour couvrir les risques liés à cette forme d’investissement, surtout quand les taux d’intérêt sans risque sont à près de 3 %, avant impôts, et quand il est possible de constituer un portefeuille obligataire de bonnes signatures, liquides, avec un risque modéré, qui rapporteront près de 5 % (rendement moyen d’un portefeuille d’obligations « BBB » dans le marché actuel).

Bien sûr, le choix de l’investissement immobilier est aussi celui d’un placement de long terme, potentiellement générateur de plus-values in fine à la revente – ce qui n’est pas le cas d’un portefeuille obligataire ayant vocation à être détenu jusqu’à maturité. En sus du rendement courant, l’investisseur se rémunère donc par un espoir de revalorisation à la sortie, et c’est le total du rendement net avant impôts des loyers et des plus-values qui forme la vraie rémunération de l’investisseur immobilier. La rémunération totale attendue est la somme de ce qui pourrait être reçu sur les actifs sans risque, plus une prime de risque.

Quand la rémunération des actifs sans risque augmente de 3 %, sauf à doubler les loyers, il faut que la valeur d’acquisition baisse. De combien ? Le calcul économique (voir encadré) nous dit de 15 à 25 %, pour une hausse de 3 points des taux d’intérêt.

Encadré : L’impact de la hausse des taux sur la valeur intrinsèque d’un actif immobilier de logement (discounted cash flows ou DCF) : 15 à 25% Essayons d’approcher par le calcul actuariel la sensibilité d’un investissement immobilier d’habitation aux taux d’intérêt. La valeur fondamentale pour l’investisseur est, on l’a vu, la somme des revenus futurs actualisée au coût du capital. Pour les revenus futurs, prenons un bien locatif dans une grande ville loué 15 €/m2 par mois, rapportant autour de 5 % en brut de sa valeur (3 à 4000 €), et 2,5 % en « triple net » (des charges et taxe foncière, vacances, impayés et réparations). Pour une détention longue, les revenus sont donc de 90 €/m2 la première année, puis augmentent chaque année de l’inflation – prenons pour un calcul à long terme 2 % par an. En fin de période, le bien est revendu, à une valeur qu’on suppose augmentée d’un facteur égal à l’inflation plus un peu de croissance du pouvoir d’achat, mettons 3 %, avec des frais de revente qu’on suppose égaux à 0,7 % par an (7 % de droits de mutation et 5 % frais d’agence, pour un bien gardé 15 ans). Pour les taux d’actualisation, il faut prendre le taux d’intérêt des actifs sûrs (moins de 0 % il y a un an, autour de 3 % aujourd‘hui), plus une prime de risque – prenons, pour l’immobilier, une prime intermédiaire entre les obligations d’Etat (prime nulle) et les actions d’entreprises (5 à 8 % selon les périodes), soit 3 %, afin de tenir compte qu’un actif illiquide mérite une prime, mais que le risque n’est nullement celui d’une action (le prix des immeubles d’habitation, à de très rares exceptions près, ne tombe jamais à zéro). On peut donc calculer, sur un DCF à 10 ans, la valeur actuelle du flux de revenus, avant et après la hausse des taux d’intérêts. En modélisant avec les hypothèses centrales indiquées plus haut, la valeur intrinsèque de ce bien était de 4032 €/m2 quand les taux sans risques étaient à 0 %, donc le taux d’actualisation à 3 % ; elle descend à 3117 €/m2 avec des taux sans risques à 3 % et donc des taux d’actualisation à 6 %. Cette baisse de 23 % est l’effet mécanique, sur la valeur financière intrinsèque d’un bien immobilier présentant ces caractéristiques, d’une hausse des taux d’intérêt de 3 points. Si on variait les hypothèses de primes de risque, d’inflation de long terme et de progressions des valeurs à long terme, la baisse resterait du même ordre. La seule façon d’arriver à un résultat légèrement différent est de raisonner en considérant que la hausse des taux d’intérêt long est en partie révélatrice d’un changement des perspectives d’inflation à long terme, et de créditer l’immobilier de sa capacité à indexer intégralement ses revenus, c’est-à-dire supposer que le politique ne cherchera pas durablement à empêcher l’ajustement des loyers à la hausse de l’inflation récente. Si on suit ce raisonnement un peu plus optimiste, il faudrait comparer des valeurs entre un « avant » avec des taux à 0 % et une inflation anticipée sur 10 ans de 1,5 %, et un « après » avec des taux à 3 % et une inflation anticipée 10 ans à 2,5 % (ou, ce qui revient au meme, actualiser une chronique de loyers en euros constants de la hausse du rendement réel des OATi). En faisant ce type de calcul, on obtient une baisse de la valeur intrinsèque de 16 % au lieu de 23 %. Cette deuxième estimation est plus proche des évaluations réalisées à partir d’études empiriques sur l’effet historique moyen de l’évolution des taux sur les prix de l’immobilier en France, qui suggèrent une baisse réelle de 15 %. |

Naturellement, les propriétaires immobiliers ne font pas, surtout les particuliers, de « discounted cash flows ». Mais quand ils sont accédants, ils regardent, on l’a vu, à quel prix ils s’endettent. L’accès aisé au crédit immobilier a ainsi longtemps permis aux particuliers de profiter d’un effet de levier sur leur capital et d’améliorer nettement le rendement de leurs « fonds propres ». Mais le coût du crédit au-delà de 20 ans est désormais supérieur à 3 % et ne permet donc plus de bénéficier d’un levier sur un investissement dont la rentabilité est inférieure au coût de la dette. Et quand ils sont investisseurs, ils comparent le rendement des loyers, et les plus-values espérées à long terme, à ce qu’ils peuvent espérer sur d’autres placements : les obligations, ou, avec un peu plus de volatilité, les actions. À l’arrivée, cela revient au même. Un appartement ne vaut pas la même chose quand l’argent se paie plus cher.

En termes économiques, un ajustement de l’ordre de 20 %, comparable à celui déjà subi par le marché secondaire des obligations de long terme, serait cohérent : il permettrait à l’immobilier de revenir sur une partie de la hausse observée depuis le début des années 1990, non justifiée par la hausse des loyers.

Une solution simple au problème d’une rentabilité insuffisante de l’immobilier, par rapport notamment à d’autres actifs, existe donc : une baisse significative des valeurs d’achat. Elle aurait deux effets : l’amélioration du taux de rendement des loyers à court terme, et la restauration de perspectives de plus-values à moyen terme.

3. Une baisse de 20% de l’immobilier d’habitation : une hypothèse qui n’épuise pas le champ des possibles

Bien sûr, cette hypothèse est valable à environnement de taux constants. Elle se dégrade si la hausse des taux longs se poursuit et s’améliore si elle se retourne. Elle est également valable à taux d’occupation et fonctionnement constants du marché locatif, ce qu’il est raisonnable d’anticiper pour l’essentiel du marché du logement, mais pas pour les commerces et les bureaux où des mutations profondes risquent de faire sortir certaines catégories d’actifs du marché locatif ou de modifier significativement leur attractivité.

Surtout, le raisonnement présenté plus haut est développé en valeur économique « fondamentale ». Dans la pratique, les marchés s’ajustent plus ou moins vite, et parfois plus ou moins aux variations de l’environnement.

Partout où le marché de la propriété locative est très « financiarisé », l’ajustement est extrêmement rapide, et va parfois au-delà de ce que justifie le calcul économique pur.

Observons par exemple quelques produits financiers, cotés tous les jours, qui correspondent exactement au profil d’un investisseur immobilier locatif. Il existe des actions d’entreprises à forte capitalisation, cotées tous les jours sur des marchés liquides, dont le métier est de louer des appartements. Ce sont par exemple les actions des très grandes foncières allemandes ou nordiques, qui gèrent à travers de très grands véhicules cotés des millions d’appartements locatifs à destination des classes moyennes.

Prenons le plus grand opérateur allemand de cette catégorie, et l’un des mieux gérés : Vonovia (ex Deutsche Annington). Il gère environ 600 000 appartements dans un contexte allemand : pas de spéculation immobilière, valeur du patrimoine proche du coût de reconstruction (2500 €/m2), loyers modérés autour de 8 à 10 €/m2 par mois, peu de vacance et une gestion optimisée des travaux, soit au total une rentabilité proche de celle décrite pour l’immobilier locatif type de l’exemple français.

Voici le cours de Vonovia sur les cinq dernières années (graphique ci-après) :

Source : Boursorama

Le graphique suivant montre, comme il est prévisible, que le cours de Vonovia est très étroitement corrélé aux taux longs allemands :

Source : Boursorama

Le cours monte de 40% quand les taux longs baissent de + 0,6 à – 0,7 %, soit une variation de 150 points de base (bp). Puis il baisse de plus de 60 % quand les taux remontent de – 0,7 à 2,2, soit une hausse de 300 bp.

C’est la valeur de l’action, c’est-à-dire la valeur des immeubles moins la dette, avec le levier d’endettement, qui subit ces variations. L’impact sur la valeur des immeubles est facile à calculer, puisque la dette représente 50 % de la valeur du patrimoine : une baisse de 60 % de la valeur de l’action correspond à une baisse de 30 % de la valeur de marché des immeubles. C’est cela qui se voit dans les cours.

La baisse de 20 % de la valeur de l’immobilier d’habitation, liée au changement de contexte de taux, n’est donc pas juste une prédiction du calcul économique. Elle s’est déjà matérialisée, là où les marchés sont très liquides et l’ajustement immédiat. La baisse va même un peu au-delà de ce qu’on attendrait, en fait, comme souvent réagissent les marchés financiers après les changements de paradigmes, notamment parce que la modification du contexte a entrainé des interrogations sur la soutenabilité de l’endettement des professionnels du secteur.

De fait, les investisseurs institutionnels privés (assurances, foncières, fonds d’investissements) risquent d’accélérer la baisse. Ils font face à la même dégradation du rendement relatif de l’immobilier par rapport aux autres actifs mais sont exposés à des contraintes supplémentaires : ces institutionnels servent eux-mêmes un rendement à leurs propres souscripteurs et doivent réviser régulièrement leurs allocations d’actifs, notamment entre les actifs réels (dont l’immobilier) et les actifs financiers, pour répondre à leurs objectifs de rendement et leurs obligations de liquidité.

Or le contexte de remontée brutale des taux d’intérêts offre notamment à ces acteurs la possibilité d’investir à nouveau dans des obligations à faible risque. Ces obligations sont des actifs beaucoup plus liquides que l’immobilier, qui doit offrir une prime d’illiquidité complémentaire pour rester attractif par comparaison.

En conséquence, les investisseurs institutionnels ont très majoritairement révisé en 2023 leurs exigences de taux de rendement immobilier brut à des niveaux supérieurs à 5 % et leurs objectifs de rendement dits « triple net » à environ 4,5 % (contre 2 % en 2020 – source Jones Lang Lasalle). Ces investisseurs professionnels n’anticipent par ailleurs plus de plus-values de cession liées à une hausse des prix de l’immobilier.

Sans surprise, le volume des investissements résidentiels des institutionnels s’est donc effondré au 4etrimestre de 2022, en très net repli par rapports aux derniers trimestres – traditionnellement très dynamiques – des années antérieures (source JLL).

Plus encore que les particuliers, il est ainsi probable que les institutionnels donnent un coup d’arrêt à leurs investissements immobiliers à court terme.

Il est à noter que les bailleurs sociaux ne sont pas eux-mêmes insensibles au contexte financier : ces acteurs ont certes un objectif de développement du parc social et ne se tourneront pas vers d’autres classes d’actifs, mais leurs conditions de financement sont naturellement soumises aux taux d’intérêt, via notamment les fonds du livret A, et ils doivent tenir compte du développement du financement privé des grands bailleurs publics nationaux depuis quelques années. Ampère Gestion, la filiale d’asset management de CDC Habitat qui contribue largement au programme d’investissement de la Caisse des Dépôts, dispose ainsi d’objectifs de rentabilité qui ne peuvent pas « décrocher » du marché, sauf à ne plus pouvoir collecter.

En sens inverse, quand le marché est dominé par des investisseurs particuliers, notamment accédants, l’ajustement des prix est toujours plus lent et parfois plus partiel, ce qui peut avoir l’effet négatif de « bloquer » le marché.

Quand les prix baissent, ou quand les acheteurs ne peuvent plus acheter au prix, les vendeurs particuliers se raréfient : ne vendent plus que ceux qui sont obligés de vendre (les 3D : « déménagement, décès, divorces »). Il en résulte que la baisse du volume de transactions précède toujours celle des prix, qui peut mettre beaucoup plus de temps.

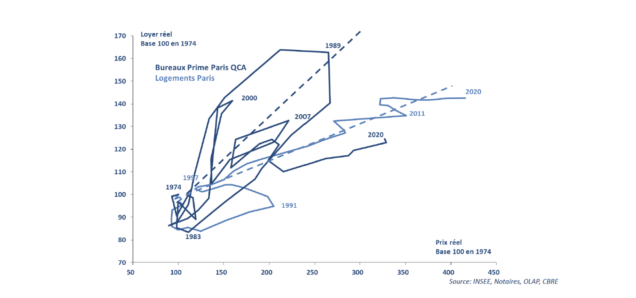

L’observation des cycles passés en France montre bien à quel point l’immobilier d’habitation, où la présence de particuliers est forte, est plus « visqueux » que par exemple l’immobilier commercial. L’immobilier tertiaire est un vrai marché d’actifs, caractérisé par des cycles très marqués et une élasticité-prix importante. Dans les grandes phases de recul, il est arrivé que les prix de l’immobilier commercial subissent des pertes de 50 %. Le logement, lui, ne se comporte pas du tout comme cela : principalement détenu par des particuliers s’agissant du logement libre (hors secteur social), le résidentiel est un marché qui, historiquement, s’est ajusté principalement par les volumes, dans un contexte de hausse tendancielle de long terme.

Les deux graphiques ci-dessous en font une assez bonne démonstration : on voit la différence entre un marché immobilier commercial « cyclique » et un marché résidentiel « linéaire » en rapport prix/rendement, car tant les loyers que les prix d’achat sont visqueux. Au plus fort de la crise de 2008–2009, les prix résidentiels à Paris ne se sont ajustés que d’environ 10 % (et encore moins à l’échelle nationale) – en revanche, les volumes ont plongé d’un tiers dans l’ancien (cf. le deuxième graphique), sans parler du neuf !

Source : IEIF

Le marché de l’habitation n’ayant « en mémoire » qu’une baisse maximum de 10 %[3], il n’est pas impossible qu’il cherche à s’équilibrer, après une première réaction classique à la baisse des volumes, à ce niveau de correction. La soutenabilité de cet ajustement lent et partiel dépendra des mouvements de taux et d’inflation au cours des prochaines années. Car les micro-cycles du logement des 30 dernières années ont été pilotés par la disponibilité du crédit, les crises bancaires et les effets d’« avances » spéculatives sur la tendance générale de baisse des taux. L’histoire connaissait des variations, mais la tendance demeurait. Si on entre à présent dans un environnement de taux longs durablement installés autour de 3 % – ce qui met le crédit hypothécaire à 4 % ou plus, et recrée des alternatives plus rentables de placement de l’épargne –, il est possible qu’on entre dans un cycle fondamentalement différent.

En toute hypothèse, cet ajustement sera probablement lent, itératif, au début partiel, avec des effets significatifs sur les volumes. Ce qui crée un problème d’accessibilité.

4. L’enjeu des politiques publiques

L’enjeu des politiques publiques est de ne pas empêcher un mouvement socialement nécessaire, de résister à la tentation des aides aux propriétaires, mais en évitant un « krach » de la construction neuve et en renforçant les politiques structurelles en faveur de la construction et de la transition énergétique

4.1. Laisser les prix immobiliers baisser en face du renchérissement du crédit est macroéconomiquement soutenable et socialement nécessaire

Si la plus grande part de l’accroissement du patrimoine par rapport aux revenus, au cours des 40 dernières années, vient moins de la hausse du rendement du capital que du renchérissement de sa valeur liée à la baisse des taux, la remontée de ces derniers aura un effet plutôt positif sur les inégalités, à condition justement d’être suffisante.

Dès lors que le pouvoir d’achat immobilier est régi par les prix immobiliers et les conditions de crédit, il faut que les prix baissent assez pour compenser le renchérissement des prêts immobiliers. Sans quoi les seuls gagnants de la baisse seront ceux qui sont assez riches pour acheter sans emprunter…

Pour un dossier typique de prêt sur 15 ans avec 20 % d’apport, la hausse de 1 point des taux d’intérêts (par exemple de 3 à 4 % hors assurance) doit être compensée par un peu plus de 5 % de baisse des prix pour maintenir les mensualités de remboursement constantes – à moins d’allonger de deux ans la durée de prêt.

Nul ne peut prédire si les taux directeurs finiront effectivement par redescendre en 2024, comme l’anticipe le consensus financier, mais il est probable que les taux des crédits immobiliers ne reviennent pas aux niveaux pré-2022 avant très longtemps. Même s’ils revenaient à 3 % sur 20 ans, après un pic proche des 4 % en 2023, les ménages qui s’endettent aujourd’hui pour acheter – c’est-à-dire le cas de presque tous les primo-accédants – ne pourront pas compter sur une importante renégociation ultérieure de leur crédit pour retrouver du pouvoir d’achat.

Pour que ces ménages ne soient pas (encore) appauvris par la hausse des taux en cours, il faut donc que l’ajustement soit d’assez grande ampleur. Or, comme nous l’avons montré supra, rien n’est moins sûr : depuis le début du retournement du marché, les prix nominaux ont peu baissé à l’échelle nationale (avec des situations contrastées selon les villes) et il existe de nombreux freins psychologiques à la baisse des prix.

Il faut donc résister à la tentation d’ajouter des freins politiques et fiscaux (voir infra).

Au terme d’un ajustement suffisant, ceux qui envisageront d’accéder à la propriété, ou ceux qui revendront pour s’agrandir, bénéficieront de prix plus accessibles. Dans l’intervalle, la prolongation du dispositif du prêt à taux zéro (PTZ), qui devait s’arrêter le 31 décembre, pourra permettre aux plus modestes de ne pas subir la hausse des taux.

Ceux qui perdront seront les plus favorisés, ceux qui espéraient vendre pour louer ou acheter un bien plus petit et dépenser la différence, ainsi que leurs héritiers. Les multipropriétaires, s’ils ne perdront rien en loyers, subiront une baisse de leur patrimoine. Perdront également en revenus les professions transactionnelles (agences immobilières, notaires, vendeurs et gestionnaires de produits pierre papier, etc.), qui ont bénéficié de la capacité d’imposer, pour une charge de travail identique, des rémunérations en pourcentage à une base continument revalorisée.

Au total, la redistribution pourrait fonctionner, pour une fois, au profit de certains parmi les plus jeunes et les moins favorisés, au détriment des boomers et des plus riches – ou de leurs héritiers. Une partie de la tendance à l’accroissement des inégalités patrimoniales au cours de ces 40 dernières années se renverserait. Dans l’absolu, il n’y a aucun mal à cela, bien au contraire…

4.2. Résister à la tentation des aides aux propriétaires, tout en restant vigilants sur les risques de dérapage

Mais évidemment, les catégories pénalisées ne l’entendront pas de cette oreille. À commencer par les propriétaires, qui vont solliciter les pouvoirs publics pour remettre en place différents dispositifs d’aides afin de soutenir l’investissement immobilier et, in fine, de limiter l’ajustement.

Ces demandes seront d’abord fiscales :

- sur la fiscalité des revenus : déductibilité des intérêts d’emprunt à l’impôt sur le revenu des accédants (qui existait avant les années 1990) ; extension à la location nue du régime du LMNP permettant d’amortir la valeur des biens ;

- sur la fiscalité du patrimoine : demandes de baisse des droits de mutation ou de l’IFI.

Ces demandes auront globalement pour objectif de modifier au profit de la pierre l’équilibre fiscal qui s’est institué entre placements financiers et immobiliers, afin d’accroitre la rentabilité nette d’impôts des propriétaires et de ralentir, à offre constante, l’ajustement du prix de l’immobilier aux nouvelles conditions de marché. Elles reviennent, toutes choses égales par ailleurs, à faire financer par la collectivité un rattrapage de rentabilité nette, et un maintien de valeur, des propriétaires immobiliers.

Malgré ce que représente l’immobilier dans le patrimoine des Français, il ne semble pas socialement légitime de se précipiter soutenir fiscalement le capital des mieux dotés, ce serait anti-redistributif. La seule justification pourrait être d’ordre macroéconomique, alors que l’immobilier représente une grosse moitié du crédit bancaire au secteur privé, 40 % de l’investissement et 7 % de l’emploi.

En principe, l’effet macroéconomique d’une baisse des prix de l’immobilier est toutefois relativement modeste dans notre pays car elle a très peu d’impact sur la consommation des ménages, dont plus de 90 % des crédits sont à taux fixe. L’effet récessif passe surtout par le canal de l’investissement immobilier des ménages, dont le poids s’élève en France à 155 milliards d’euros (6 % du PIB). Il s’agit concrètement des dépenses au titre de la construction de logements neufs, de l’entretien-amélioration des logements existants et des frais liés aux acquisitions dans le neuf et dans l’ancien (frais de notaire, d’architecte, etc.). Quelques études disponibles suggèrent qu’une hausse des taux des crédits à l’habitat de 2 points (scénario central pour une hausse de 3 points des obligations d’Etat à long terme) provoquerait une baisse de l’ordre de 15 % de l’investissement immobilier, ce qui coûterait 1 point de croissance du PIB à la France. L’essentiel des effets négatifs réside dans la construction neuve, qui doit faire l’objet d’un traitement spécifique (cf infra).

Si cette perte paraît abordable, surtout si elle s’accompagne d’une hausse de l’activité de rénovation énergétique, l’estimation est fragile et il conviendra d’en contrôler la température et la pression afin de se garder la possibilité d’intervenir en cas de besoin.

Les pouvoirs publics disposent d’ailleurs de deux leviers non fiscaux permettant d’accélérer ou de ralentir l’ajustement des prix de l’immobilier :

- pour l’accélérer, la méthode la plus efficace est de limiter provisoirement, dans le cadre de la lutte contre l’inflation et de la défense du pouvoir d’achat, la hausse des loyers. Cet indicateur, on l’a vu, a un impact important sur la valeur intrinsèque. Il doit donc être manié avec précaution, mais il ne serait pas déraisonnable de limiter pendant un ou deux ans à un montant raisonnable, par exemple 3 %, l’indexation des loyers d’habitation, qui sinon va s’établir pour les années à venir au-dessus de 5 %.

- pour le ralentir, un moyen reste de jouer sur les conditions d’octroi du crédit bancaire, à travers des durés d’amortissement plus longues ou des conditions d’apport initial plus accommodantes. Mais la Banque de France est extrêmement réticente à des propositions et, si des ajustements mineurs peuvent s’envisager, il nous semble qu’une remise en cause des grands ratios qui préservent la solvabilité des ménages (notamment la règle des 35 % de taux d’endettement maximum et le plafonnement de durée des crédits à 25 ans dans l’ancien et 27 ans dans le neuf) et ont permis le faible taux de défaut que nous connaissons, serait périlleuse.

Le risque de crédit est au cœur des enchainements macro-financiers qu’il convient de surveiller. Les banques sont très exposées à l’immobilier d’habitation mais aussi commercial (les investisseurs immobiliers ont habituellement recours à des leviers d’endettement élevés), à travers leurs portefeuilles de prêts, et on a vu que certaines crises immobilières ont pu les forcer à réduire brutalement le crédit, non seulement au secteur immobilier, mais aussi à l’économie productive. La France n’est de ce point de vue pas la plus touchée du fait de deux caractéristiques importantes : la dominance de l’endettement à taux fixe chez les particuliers, d’une part, et, de l’autre, la pratique des banques consistant à octroyer le crédit à raison des revenus des emprunteurs plutôt que de la valeur de marché du bien. Mais d’autres pays, notamment les Etats-Unis du fait de la surexposition des banques moyennes à l’immobilier commercial, sont à l’orée de ces enchaînements. Il est très important d’éviter ces effets, et de s’en prémunir par plus, et non pas moins de surveillance et de régulation des banques, dont l’interconnexion systémique pourrait nous conduire à une situation de crise financière « importée » comme en 2008.

4.3. Des interventions transitoires pour éviter un « krach » du secteur de la construction neuve

Les promoteurs immobiliers constituent un acteur important en ce qu’ils permettent de construire des logements nouveaux, aux normes les plus récentes, et de limiter le déficit en logements, qui est facteur d’inflation sous-jacente. Outre qu’ils sont affaiblis par la baisse tendancielle des permis de construire, la baisse des prix va les prendre en ciseaux entre leurs prix de revient, qui sont déterminés par le coût du foncier et le coût des travaux, et leurs prix de vente, qui répliquent ceux des logements avec une prime qui n’est pas infiniment extensible. La marge des promoteurs étant de l’ordre de 10 %, une baisse des prix de 20 %, même si elle ne se répercutait que partiellement sur la valeur des logements neufs (dont l’écart avec les prix de l’ancien est historiquement faible), menacera la rentabilité de leurs opérations en cours.

Dans la pratique, plusieurs effets vont se produire :

- sur certaines opérations où le promoteur a acheté le terrain et engagé des travaux sur la base d’une commercialisation seulement partielle, le solde des ventes devra se faire à un prix plus bas, de sorte que les fonds propres investis auront une rentabilité négative ou se perdront, et, dans certains cas, que la dette ne pourra pas être remboursée. Ces situations de restructuration sont normales dans les périodes de crise – et il convient qu’elles soient traitées avec rapidité par les tribunaux de commerce pour que les investisseurs initiaux prennent leur perte et fassent rapidement place à des capitaux nouveaux permettant de terminer les opérations.

- surtout, certains promoteurs annuleront une grande partie de leurs opérations : les promoteurs montent et commercialisent généralement une majorité de leurs opérations avant d’avoir acquis les terrains nécessaires et ne démarrent les travaux qu’une fois les programmes en grande partie dérisqués. S’il ne trouve plus d’équilibre économique pour une opération au moment d’engager ses investissements, un promoteur préfèrera logiquement l’abandonner, au seul prix du temps passé et des frais d’études nécessaires au dépôt du permis de construire. C’est la raison pour laquelle nous observons déjà le décrochage décrit précédemment entre le nombre de logements autorisés et le nombre de logements commencés depuis 2022. C’est une variable à surveiller car cet effet de « trou d’air » est responsable de l’essentiel de l’effet négatif sur la croissance de la baisse des prix immobiliers : coup de frein sur le BTP et l’emploi ; blocage des parcours résidentiels faute de mise sur le marché de nouveaux logements (et impossibilité d’ajustement des prix par manque d’offre) ; perte de ressources fiscales (TVA).

- pour sortir du « trou d’air », il faudra que les constructions reprennent avec des prix d’achat du foncier plus bas, y compris par renégociation des promesses de ventes de terrains en cours. Si les appartements neufs sont vendus 10 à 20 % moins chers, le coût de construction restant identique, il faudra acheter plus bas le prix des terrains, et dans une proportion très supérieure à la baisse des prix puisque les terrains ne représentent qu’une part minoritaire des coûts de la promotion. Mais cet ajustement, s’il est entièrement laissé aux forces du marché, risque d’être très lent, car les détenteurs de foncier, qui avaient déjà retenu leurs biens quand les prix étaient hauts, espèreront un retournement de marché avant de se résoudre à une perte de valeur considérable en comparaison de la situation antérieure.

Les collectivités publiques n’ont pas à empêcher les promoteurs immobiliers de faire défaut, en totalité ou seulement sur une partie leurs opérations, quand la baisse des prix les prend à revers. La réglementation prévoit d’ailleurs des mécanismes pour permettre de terminer les programmes en cours (la garantie financière d’achèvement), même en cas de défaillance du promoteur. Elles ont en revanche un rôle à jouer pour que les ajustements fonciers se fassent plus vite et que l’activité de construction puisse redémarrer plus tôt.

Ce sont d’ailleurs souvent des entités publiques qui détiennent le foncier constructible (collectivités, établissements publics, entreprises publiques). Meme si le rendement aurait été plus élevé hier, le moment est venu plus que jamais de rendre ces terrains disponibles pour la construction et de trouver des formes d’association permettant d’intéresser les collectivités détentrices du foncier au résultat final des opérations de promotion sur leurs terrains, plutôt que d’encourager les enchères au départ.

D’une manière plus générale, il est dans le rôle des pouvoirs publics de faire en sorte que le retrait probable, pendant cette période, des institutionnels privés n’accroisse pas la sous-efficience de l’immobilier locatif. Le modèle du particulier « multi-propriétaire » locatif, s’il fait vivre beaucoup d’intermédiaires divers, n’est pas le plus efficace pour « rationaliser » l’industrie de la gestion locative. Les propriétaires institutionnels gèrent plus efficacement les frais de transaction, de gestion et de réparation/entretien. Quitte à avoir des dispositifs de soutien publics, il serait préférable qu’ils visent le logement intermédiaire et favorisent l’implication des investisseurs institutionnels publics.

Dans la construction neuve, les grandes foncières publiques ont donc vocation à devenir de plus en plus une contrepartie à l’achat des programmes, que ce soit pour régler le sort des programmes en cours ou pour relancer l’activité après ajustement des prix. CDC Habitat et Action logement se préparent d’ailleurs à jouer ce rôle, et doivent y être encouragées.

Dans ce cadre, le « logement intermédiaire » est un instrument de choix : il s’agit d’un produit destiné aux classes moyennes (les plafonds de loyer et de ressources sont les mêmes que ceux du Pinel), qui génère 10 % de TVA pour l’État (soit moins deux fois moins que le logement libre, mais deux fois plus que le logement social) et que seuls les bailleurs institutionnels ont la possibilité d’acquérir auprès des promoteurs. Mais son usage demeure très contraint : il n’est autorisé qu’en zone tendue, dans les communes non carencées en logements sociaux, et ne couvre donc qu’une part minoritaire de la production. Une levée de ces contraintes pour deux ans pourrait permettre d’accompagner un plan de soutien à la fois efficace et proportionné au secteur du neuf, a fortiori si le gouvernement souhaite maintenir l’extinction du Pinel fin 2023.

4.4. Renforcer les politiques structurelles, en faveur de la production de logements et de la transition énergétique

Dans un contexte de baisse des prix immobiliers, la pression sociale pourrait être forte pour renoncer aux politiques structurelles : quand les valeurs baissent, les propriétaires en place, qui défendent leur rente, risquent de s’opposer encore plus à la densification et à la construction de nouveaux logements à proximité de chez eux. De la même façon, les efforts nécessaires pour financer la transition énergétique apparaitront encore plus coûteux et la tentation sera grande de demander leur suspension ou leur report.

Or, que les prix montent ou baissent, nous avons besoin de plus de logements, avec une meilleure efficacité énergétique. C’est donc sur ces deux angles que doivent être concentrées et renforcées les interventions publiques.

Le premier obstacle à surmonter est d’abord de nature réglementaire et concerne les permis de construire. Si le sujet des délais de recours est désormais derrière nous[4], des adaptations équivalentes doivent encore être prises s’agissant des délais de retrait des autorisations d’urbanisme et s’agissant des retraits et recours contre les autorisations environnementales qui sous-tendent les permis de construire. Par ailleurs l’accélération de la délivrance des permis reste un enjeu majeur et une grande vigilance de l’État s’impose en la matière.

Le principe du « Zéro artificialisation net » (ZAN) risque cependant de freiner le mouvement de production de nouveaux logements. Il commande, à court terme, de diminuer de moitié le rythme d’artificialisation des sols de façon à préserver les espaces naturels, agricoles et forestiers (ENAF) et les fonctions vitales dont ils sont le support (production alimentaire, séquestration du carbone, filtration de l’eau, etc.). Pour rappel, les surfaces artificialisées progressent chaque année dans notre pays de 20 000 à 60 000 ha par an (selon les mesures), soit 2 à 3 fois plus vite que la population et le plus souvent au détriment de terres ayant une réelle valeur agronomique. Sur l’ensemble des sols artificialisés, l’habitat représente aujourd’hui 42 % des surfaces. Il est inutile de revenir ici sur les dégâts engendrés ces dernières décennies par l’étalement urbain et tous les facteurs qui ont concouru à installer des millions de ménages dans un mode de vie fortement émetteur de gaz à effet de serre (longs trajets domiciles-travail, moindres économies d’échelles liées à la prolifération de maisons individuelles, distance aux zones de consommation/services…).

Le ZAN va à l’évidence aiguiser la concurrence entre les usages du foncier : besoins pour la construction de logement bien sûr, besoins pour la transition énergétique (la production d’une ressource que l’on allait chercher à bas coûts et en quantité abondante dans le sous-sol va désormais devoir être redéployée sur le sol au moyen de panneaux photovoltaïques, d’éoliennes, etc.), besoins pour la réindustrialisation… Bref, le foncier qui a jusqu’ici été alloué de façon assez indiscriminée et anarchique va devoir être géré comme une ressource plus rare et plus qualitative.

Le ZAN doit donc nous pousser à limiter les nouvelles emprises foncières, à les concentrer dans les environnements les plus pertinents et à mieux valoriser les emprises existantes (ce qui est toujours plus cher) pour satisfaire la demande de logements. Construire « la ville sur la ville », bien sûr, mais aussi le « périurbain sur le périurbain » ; accélérer la reconversion des friches existantes et vacances commerciales avec le soutien de l’Etat pour en amortir les coûts (cf. l’enveloppe du plan de relance prévue à cet effet et reconduite depuis car rapidement consommée par les collectivités locales, ce qui est bon signe) ; développer les techniques et programmes de renaturation en compensation de nouvelles artificialisations.

Surtout, il faudra trouver une solution au problème de gouvernance des plans locaux d’urbanisme (PLU). Beaucoup de projets à fort impact d’artificialisation résultent d’une mauvaise gouvernance locale. La prolifération de zones artisanales ou de zones d’activités peu fréquentées au sein d’une même intercommunalité, dans des aires ne présentant aucun dynamisme ni démographique ni économique, est un bon exemple de gaspillage foncier. Et cela résulte trop souvent d’ententes sans aucune rationalité d’aménagement du territoire entre les différentes composantes de l’intercommunalités.

En somme, la densification et la construction de la « ville sur la ville » supposera de restaurer une envie de construire dans et près des centres-villes et d’adapter les instruments de gouvernance de l’urbanisme. Si plus personne n’envisage sérieusement de retirer aux maires la délivrance des permis de construire (cela équivaudrait à une déclaration de guerre de l’Etat aux collectivités), il faut que les PLU, y compris à l’échelon intercommunal, acquièrent une réelle valeur normative « plancher » et que les demandes de permis de construire conformes ne soient pas arbitrairement retoquées, retardées ou rabotées.

Une autre politique de transition écologique risque d’être montrée du doigt comme une source de coûts pour les propriétaires et une incitation à sortir leurs biens du marché locatif : la politique de rénovation énergétique des bâtiments – et en particulier l’obligation faite aux propriétaires bailleurs de logements énergivores (DPE E, F et G) de procéder à leur rénovation sous peine de ne plus pouvoir les louer.

Au-delà de leurs bénéfices proprement climatiques (une meilleure efficacité énergétique, ce sont moins d’émissions de GES), les travaux de rénovation thermique présentent plusieurs co-bénéfices : la baisse des dépenses d’énergie des ménages libère du pouvoir d’achat disponible pour d’autres usages et garantit de meilleures conditions de vie au plan sanitaire ; la part des énergies fossiles dans le chauffage domestique restant significative et ces énergies étant largement importées, faire baisser leur consommation contribue à améliorer notre balance commerciale ; les travaux de rénovation thermique sont une source importante de créations d’emplois non délocalisables.

A tous égards, la rénovation thermique des logements apparaît donc comme une bonne affaire. Elle se heurte cependant à plusieurs problèmes. Outre les potentiels effets rebonds de la consommation d’énergie et le manque de main d’œuvre et d’entreprises compétentes en nombre et qualité suffisants, elle se heurte aux horizons de temps de la transition : si le coût de l’investissement est massif et immédiat, son horizon d’amortissement s’étale souvent sur plusieurs décennies (le temps nécessaire pour que les économies d’énergie compensent le coût de l’investissement initial). Face à un horizon aussi éloigné, la tentation des propriétaires bailleurs peut être de vendre et de laisser au nouvel acquéreur la charge de la rénovation plutôt que d’investir eux-mêmes et de continuer à louer leur bien.

Les logiques de marché joueront assurément leur rôle : sur le marché de l’immobilier, les décotes imposées aux logements les moins performants sur le plan énergétique sont déjà sensibles et commencent à ronger les espérances de plus-values des propriétaires de « passoires thermiques ». Les pertes envisageables au plan patrimonial peuvent même, dans les zones tendues, s’approcher des coûts de rénovation et commencer à faire réfléchir les plus récalcitrants. Mais face à un horizon de rentabilité des investissements trop éloigné et à une difficulté de financement des opérations de rénovation, les logiques de marché s’avèrent souvent insuffisantes. Le soutien de la puissance publique paraît alors nécessaire pour réaliser l’intérêt collectif recherché.

C’est déjà le cas, notamment avec le dispositif MaPrimeRenov’. Les subventions publiques sont cependant trop indiscriminées : elles financent trop souvent des « petits gestes » à l’efficacité limitée et aux économies d’échelle insuffisantes. Il serait utile de les concentrer davantage sur des rénovations plus profondes et sur les changements d’équipement de chauffage présentant les co-bénéfices les plus importants et les plus rapides (remplacement des chaudières au fioul par des pompes à chaleur, éventuellement hybrides, par exemple). Par ailleurs, en zones denses, là où domine l’habitat collectif, la décision de rénovation est souvent retardée, voire empêchée, par le volume de l’investissement à financer. Or, dans ces cas de figure, la rénovation par l’extérieur sur décision collective de la copropriété est souvent la meilleure solution. Faute de décision rapide dans ce sens, les propriétaires bailleurs sont souvent contraints d’envisager une rénovation par l’intérieur qui est souvent moins efficace et sous-optimale du point de vue économique global.

L’enjeu est donc de passer de la subvention de « petits gestes » via MaPrimeRénov’, qui concerne essentiellement les maisons individuelles et s’avère peu efficace d’un point de vue environnemental, à une vraie politique de transition du parc. En particulier, les règles de copropriétés peuvent encore être optimisées pour faciliter le vote de travaux de rénovation (par exemple grâce à un encadrement du droit au recours, utilisé à des fins souvent dilatoires et qui retarde énormément l’engagement des rénovations). De même, le développement des « prêts avance rénovation », qui sont des prêts bancaires remboursables à l’occasion de la prochaine mutation du bien, pour le financement des travaux, est une piste à explorer pour diminuer les restes à charge et débloquer bon nombre de rénovations restant lettre morte faute de financement.

ANNEXES

Statut d’occupation des résidences principales (en %)

Statut d’occupation des résidences principales (en %) | |||||||

Au 1er janvier | 2001 | 2004 | 2007 | 2010 | 2013 | 2016 (p) | 2018 (p) |

Propriétaires | 55,9 | 56,6 | 57,2 | 57,5 | 57,7 | 57,7 | 57,6 |

Non accédants | 34,9 | 36,4 | 37,7 | 37,8 | 37,9 | 37,8 | 37,7 |

Accédants | 21,0 | 20,2 | 19,6 | 19,7 | 19,8 | 19,9 | 19,9 |

Locataires | 39,7 | 39,4 | 39,3 | 39,4 | 39,5 | 39,8 | 39,9 |

Bailleurs publics | 17,9 | 17,7 | 17,5 | 17,3 | 17,2 | 17,1 | 17,1 |

Bailleurs privés | 21,8 | 21,7 | 21,8 | 22,1 | 22,3 | 22,7 | 22,8 |

Autres statuts1 | 4,4 | 4,0 | 3,5 | 3,1 | 2,8 | 2,5 | 2,5 |

Total des résidences principales (en milliers) | 24 973 | 26 016 | 26 993 | 27 786 | 28 516 | 29 256 | 29 745 |

- p : données provisoires.

- 1. Regroupent essentiellement les ménages logés gratuitement.

- Champ : France hors Mayotte.

Sources : Insee et SDES, estimation annuelle du parc de logements.

[1] Les méthodes divergent et les résultats également, selon la période considérée, et notamment selon les exigences de résorption du mal-logement que l’on s’applique : la Commission Rebsamen sur Logement concluait en 2021 à un besoin « de 400 000 à 500 000 » lots par an d’ici 2035 ; la Fédération des promoteurs annonce à présent un besoin de 450 000 lots/an ; à l’inverse, la Cour des comptes relevait dans un référé de 2022 que par application d’une méthode plus restrictive (méthode Otelo), la DHUP et le CEREMA parvenaient à une estimation plus proche des 370.000 (soit à peu près l’équivalent de la production actuelle).

[2]https://www.insee.fr/fr/statistiques/2381486#:~:text=tableau%20Taille%20des%20m%C3%A9nages%20%3A%20nombre%20moyen%20d’occupants%20par%20r%C3%A9sidence%20principale&text=Lecture%20%3A%20en%202019%2C%20la%20taille, hors%20Mayotte%2C%20population%20des%20m%C3%A9nages

[3] On notera toutefois que les prix du logement ont baissé d’un tiers en Ile-de-France au début des années 1990.

[4] « Le Gouvernement corrige l’ordonnance sur les délais d’instruction des permis », Batiactu, 15 avril 2020.